医药板块结构分化逻辑

发布时间:2024-09-11 14:53:42作者:朱国广(东吴证券)来源:医药经济报

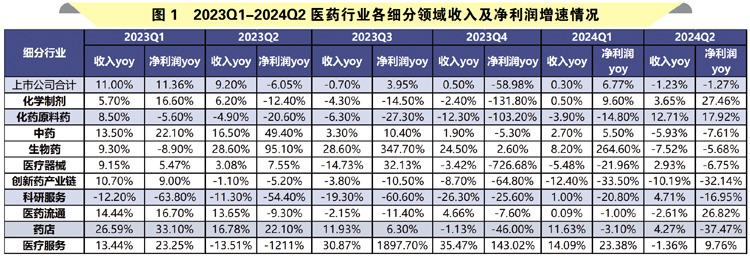

2024年半年报披露进入尾声,整体来看,报告期405家医药上市公司收入总额同比增速为0.18%、归母净利润总额同比增速为0.57%,净利率较2023年H1有小幅上涨。分季度来看,2024年一季度,收入增长最快的3个细分领域依次为医疗服务、药店、生物药;利润增长最快的3个细分领域依次为生物药、医疗服务、化学制剂。2024年二季度,收入增长最快的3个细分领域依次为原料药、科研服务、药店;利润增长最快的3个细分领域依次为化学制剂、医药流通、原料药。

行业格局变化在即。医药工业收入增速整体承压,但结构分化愈加明显,创新药产业链、医疗器械、生物制品等将成行业主要增长动力。本文主要分析相关板块的上半年整体业绩表现。

生物药 利润端快速增长

54家生物药公司2024H1同比2023H1的收入、归母净利润、扣非归母净利润总额增速分别为6.1%、67.2%、101.8%。盈利能力方面,毛利率明显恢复增长,归母净利率显著升高。其中,6家血制品公司(派林生物、天坛生物、华兰生物、博雅生物、卫光生物、上海莱士)2024H1同比2023H1的收入、归母净利润、扣非归母净利润总额增速分别为3.9%、9.0%、9.8%。盈利能力方面,毛利率略有下滑,归母净利率上升明显。37家其他生物药公司(包括赛升药业、甘李药业、通化东宝等)2024H1同比2023H1的收入、归母净利润、扣非归母净利润总额增速分别为31.4%、342.7%、272.6%。

【点评】国内在鼓励创新的政策推动下,以重组蛋白和抗体药物为代表的新品正加速上市,上市后有望通过谈判纳入医保放量。接下来,以GLP-1类多肽药物为代表的减肥药和抗体药物有望带来板块利润的持续上涨。

另外,血制品行业是不可或缺的国家战略性资源性行业,准入门槛高,集中度高,没有进口产品的竞争,集采对行业影响较小,产品远期有“出海”逻辑。随着医生对静丙和白蛋白的认识加深,血制品渗透率将逐渐提升。

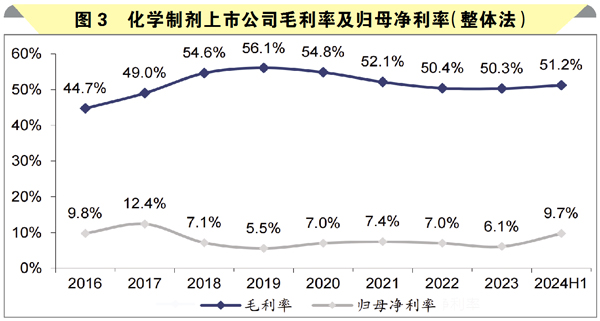

化学制剂 进入销售放量期

96家化学制剂公司(包括恒瑞医药、科伦药业、百济神州、信达生物、和黄医药、亚盛医药等)2024H1同比2023H1的收入、归母净利润、扣非归母净利润总额增速分别为2.4%、18.1%、28.6%。盈利能力方面,毛利率和归母净利率分别提升到51.2%和9.7%,各项费用控制较好,归母净利率明显提升。

【点评】 2023H2,化学制剂公司业绩下滑,2024H1业绩逐步恢复,尤其是2024Q2业绩加速增长,院内处方药放量超过市场预期。8、9月份医疗机构手术及商业公司发货数据同比有望显著改善,环比将有所增长。此外,越来越多创新药产品获批上市,进入到销售快速放量期,化学制剂板块业绩加速增长。随着国内创新药研发进程的不断推进,化学制剂板块仍将不断分化。

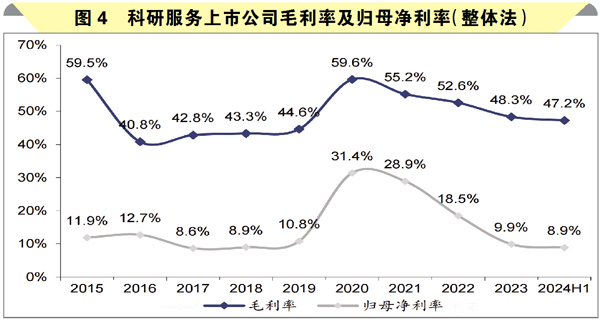

科研服务 海外投融资回暖

14家科研服务公司2024H1同比2023H1的收入、归母净利润、扣非归母净利润总额增速为4.29%、-21.18%、-18.93%。整体来看,海外投融资形势转好,整体趋势有所改善。

盈利能力方面,毛利率与净利率均略有所下滑。此外,过去部分企业股权激励费用较多,部分股权激励费用已经同比出清;研发费用率保持增长,主要系科研服务行业壁垒较高,需持续投入较高研发费用保持企业竞争力。

【点评】 受投融资情况、宏观环境及地缘政治影响,大部分公司业绩不及预期。同时,公司下游客户需求具备前置性,即高校科研活动与药物研发管线受阻,使相应公司需求端受阻;随着高校科研经费稳定投入,医药市场投融资也终将调整到位。2024年Q3起,需求有望从科研自工业逐步复苏,部分科研服务企业有望迎来业绩拐点。长期来看,科研服务市场扩容叠加国产替代,赛道高速成长逻辑不变,随着下游需求恢复,业绩有望迎来较大增长。

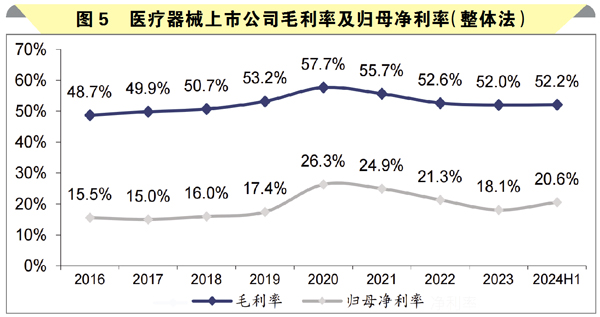

医疗器械 国产龙头份额提升

97家医疗器械公司2024年H1同比2023年H1的收入、归母净利润、扣非归母净利润总额增速为0.67%、-4.66%、-4.78%。盈利能力方面,毛利率和净利率均有下降。

【点评】 预计今年三季度器械会有密集谈判,到年底院内医用耗材已基本集采完毕,大部分在明年进入续约阶段,价格体系有望企稳回升,国产龙头份额进一步提升。

围绕“老龄化+创新+出海”三大主线,下半年医疗器械赛道投资机会如下:1.医疗设备以旧换新促进潜在市场需求,“国产替代+海外出口”推动长期稳定发展;2.院内高值耗材/IVD集采逐步出清加速国产替代进程,行业渗透率有望持续提升;3.老龄化趋势加速健康意识提升,利好渠道强、性价比高的自费产品。

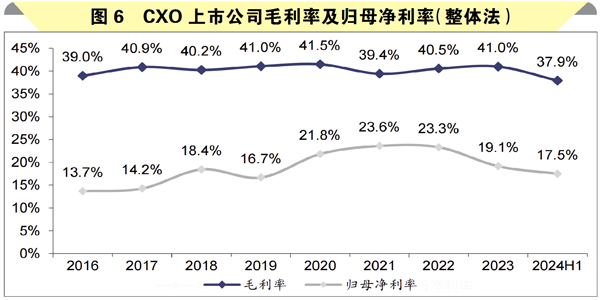

CXO 竞争优势突出

22家CXO上市公司2024H1同比2023H1的收入、归母净利润、扣非归母净利润总额增速为-10.96%、-36.08%、-32.35%。毛利率受到降价影响,出现下滑。

【点评】 短期看,生物医药投融资调整带来行业供大于求,行业竞争加剧,Biotech企业面临较大融资困难,影响新药管线推进,继而导致上游的CXO板块业绩小幅下降。经过几个季度的调整,2024Q2开始,收入利润均呈现修复趋势。

中长期看,CXO长期需求向上:一方面,我国仍是CDMO行业的重要生产国,在成本低、效率高、质量优三重优势下竞争优势突出;另一方面,监管趋严、新药研发向差异化发展导致难度和成本增加,CRO企业凭借项目经验和资源优势或成为药企的重要合作伙伴,管线结构合理的平台型企业、细分赛道竞争优势明显的龙头企业和业务差异化发展的创新企业将受益。

原料药 去库存结束在即

45家原料药上市公司2024H1同比2023H1的收入、归母净利润、扣非归母净利润总额增速为1.9%、-9.7%、-11.79%。受原料药下游去库存影响,2024H1毛利率进一步下滑。

【点评】 短期看:需求端在2023年H2开始,全球原料药去库存导致短期承压,2024年下半年去库存有望结束,将逐季度恢复。成本端随着目前大宗、石化工等原料的价格开始企稳并下滑(2024H1化工品同比降价30%+,石油同比降价40%+),2023-2024年板块盈利能力总体恢复。供给端方面,优质公司新产能逐步落地,全球市占率提升。

中长期看,我国在中间体和原料药行业有非常强的成本、产业链等优势,无惧竞争,叠加大量沙班、列汀、列净等慢病品种专利到期在即,将带来较大增量。

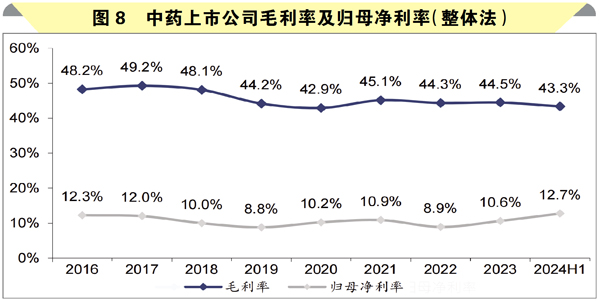

中药 品牌+学术冲出重围

62家中药上市公司2024H1同比2023H1的收入、归母净利润、扣非归母净利润总额增速为-2.68%、-8.61%、-5.48%。毛利率有所下滑,主要受上游中药原材料涨价、中成药集采后产品价格下滑影响。

【点评】 OTC逐步向有品牌效应的龙头集中,院内中药企业下半年低基数下具有较强的弹性。第一,OTC产品兼备消费属性和刚需性,品牌力强的产品受院外政策影响小。中长期来看,自我保健及老龄化背景下的慢病诊疗需求提升。第二,院内处方药下半年业绩具有弹性,短期看,中成药集采落地后影响因素即将释放,长期看学术能力强的企业有望突出重围。

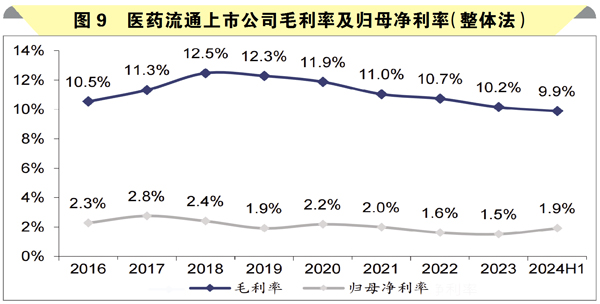

医药流通 配送规模持续增长

22家流通上市公司2024H1同比2023H1的收入、归母净利润、扣非归母净利润总额增速为-1.0%、-4.2%、-0.9%。毛利率略有下降,但净利率略有提升。其中,规模效应不断显现,数字物流和供应链解决方案带来管理效率提升。

【点评】 随着带量采购不断推进,零售药店和基层医疗终端份额占比逐步上升,商业配送规模持续增长。同时,随着行业集中度不断提升、数字化供应方案应用、总代业务不断增长等,龙头商业企业价值进一步凸显,强者更强。

全文数据来源:Wind、东吴证券研究所

此内容为《医药经济报》融媒体平台原创。未经《医药经济报》授权,不得以任何方式加以使用, 包括转载、摘编、复制或建立镜像。如需获得授权请事前主动联系:020-37886610或020-37886753;yyjjb@21cn.com。