中国药企首进前十 肿瘤学稳居宝座

发布时间:2024-05-09 14:54:20作者:周雪雯 编译来源:医药经济报

鸟瞰2023年全球研发格局

近日,国际咨询机构Citeline发布《2024年医药研发年度回顾》(2024 Pharma R&D Annual Review),盘点了2023年-2024年1月2日的全球新药格局、管线变化。值得注意的是,中国药企在2023年表现愈发瞩目,头部研发公司排序洗牌。

临床Ⅰ期增速最高

2023年,全球在研药品总数为2.2825万个,较2022年的2.1292万个增加1533个,增速达7.2%,增长率高于2022-2023年的5.89%。

具体来看,处于临床Ⅰ期的在研药物数量增速最高,从2023年初的3263款增至2024年初的3703款,增幅为13.5%。这一增速高于2022年的10.7%,但增长原因尚不清楚。临床Ⅱ期试验药物数量也从2023年初的3131款上升至2024年初的3374款,增加7.8%,略高于2022年的7.2%。

与此同时,报告引用的Pharmaprojects药品数据库中被删除的候选药物数量几乎与2022年持平,达 3895款。

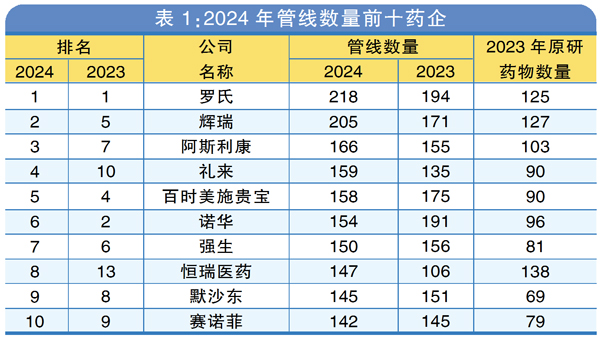

头部企业座次重排

虽然2023年新候选药物中肿瘤药物占比最大,但仍低于2022年(2023年38.0% VS 2022年40.7%)。今年2月,汇丰风险医疗保健报告数据显示,2023年肿瘤学领域的风险投资较2022年下降了27%。

神经系统是第二大受欢迎的治疗领域,占新药候选药物的12.7%,但这一比例也同样低于前一年的13.5%。

报告分析,2023年加入药企投资组合的候选药物中,涉及的治疗领域分布略有扩大。

根据管线规模排序,排名前十的药企发生了一些变化(详见表1):罗氏稳居榜首,但其竞争对手诺华由于将重点转向了更高价值的资产,导致管线数量大幅缩减,从榜单第二位跌至第六。辉瑞跃升至第二,管线锐增很大程度上归因于其在2023年12月以430亿美元收购了抗体药物偶联物(ADC)大厂Seagen。

阿斯利康在2023年进行一系列规模较小的并购后,位居榜单第三名,上升4位。

礼来在2023年开启“疯狂扫货”模式,先后收购了DICE Therapeutics、Sigilon Therapeutics、Heidelberg Pharma、Versanis Bio和Point Biopharma共5家药企,在巩固减肥药物“护城河”的同时,丰富其银屑病、ADC药物、心血管代谢疾病和核药领域布局。由此,礼来排名飙升6位,晋升榜单第四名。

2023年初排名第三的日本武田制药,在2024年初跌出前十,被中国药企恒瑞医药取代。

值得注意的是,恒瑞医药是首家进入全球药物管线数量前十的中国公司,其管线数量在2023年同比增长了38.7%,其中94%的药物都是自主研发。报告认为:“20年前,中国几乎没有本土医药公司自主研发药物,如今有中国药企进入前十,对中国制药行业来说是一个里程碑式时刻。”

恒瑞医药的成功只是中国药企持续崛起的代表之一。紧随其后的中国生物制药公司已经超越上海复星医药,成为中国第二大研发巨头。该公司管线数量由2023年初的60个,增至2024年初的103个,大幅增长72%,排名从第27名跃升至第15名。

上海复星医药管线数量从2023年初的64个上升至2024年初的90个,保持41%的良好增长态势,排名从24名上升至第17名。

此外,石药集团位列榜单第24名,管线数量从2023年初的68个上升至2024年初的73个,排名下降1位。

中小药企露尖尖角

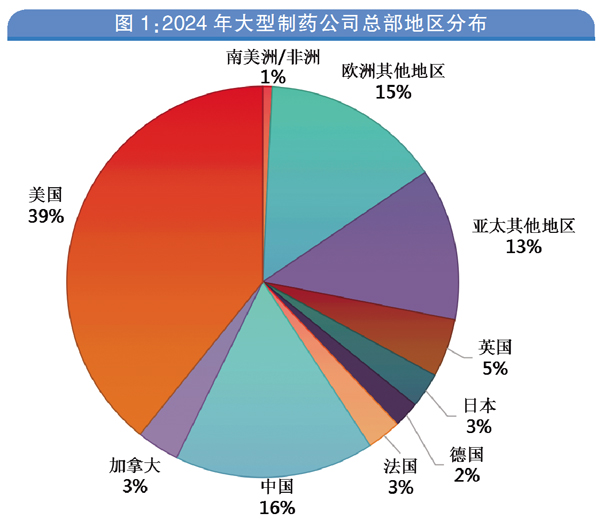

就新药开发地域而言(详见图1),美国仍最突出,从2023年初的1840种上升至2024年初的1856个新候选药物。但中国正在缩小差距,从2023年初的1457种上升至2024年初1627种新药。数据表明,中国促进创新及维护知识产权的政策成功创造了极大的机遇。

目前,全球参与制药研发的公司总数已达到6124家。2023年,有921家新药企被纳入数据库,超过了2022年的809家。新生力量崛起的同时,市场也在大浪淘沙,同期大约有500家公司破产、被收购或者陷入瓶颈期。

2023年初,约有43%的公司总部设在美国,但这一指标在2024年初大幅下降至39%。与此同时,公司总部设在中国的药企比例再次上升,从13%上升到16%,增长加速。2024年初中国药企有1008家,高于2023年初的808家和2021年的792家。

大型制药公司在过去一年加强了对整个生产线的控制。收入排行前10名制药公司的药物占比从2022年初的4.1%上升至2024年初的4.4%。小型制药公司的贡献也有所上升。该报告发现,有931家公司目前只有2款候选药物(2023年初为825家),有2249家公司(2023年初为2083家)只有1款候选药物。

报告分析,2023年似乎出现了一种与以往不同的趋势,即大型制药公司对整个生产线所贡献的药品份额越来越小。

CGT疗法增速放缓

虽然增长速度可能在下降,但肿瘤学领域仍然取得喜人的成果。癌症药物在整个生产线中所占的份额首次超过40%。截至2024年初,有不少于9142种肿瘤学药物正在开发中,高于2023年初的8480种。

神经系统产品的增长率为7.5%,略低于平均水平。

值得注意的是,在经历了10年显著增长后,细胞和基因治疗领域(CGT)增速有所放缓。尽管近年来获得了许多批准,但考虑到其高昂生产成本和报销难,仍困于商业化难题。

制药公司仍然对罕见疾病表现出极大的兴趣。2024年初,有罕见病适应症药物数量达到7191种,比2023年初的6682种增加了7.6%,占所有在研药物的31.5%,略高于2023年初的30.2%。

即使在罕见疾病中,癌症仍然主导着生产线。39%的罕见疾病药物研发集中在癌症领域,近五分之一的罕见疾病属于消化/代谢类。

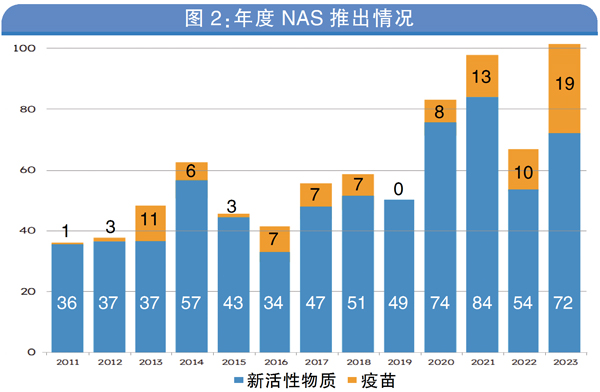

新型活性物质井喷

除《2024年医药研发年度回顾》外,Citeline推出的补充报告《2023年上市的新活性物质》对全球新药上市情况做进一步解读(详见图2)。

2023年有91种新活性物质(NAS)在90种产品上市(其中一种产品是包含两种NAS的固定剂量组合),这使得2023年成为有史以来NAS上市数量第二多的年份(2021年为97种)。

值得注意的是,这一数字受到了创纪录数量的新疫苗推动:2023年总共有19种疫苗上市。

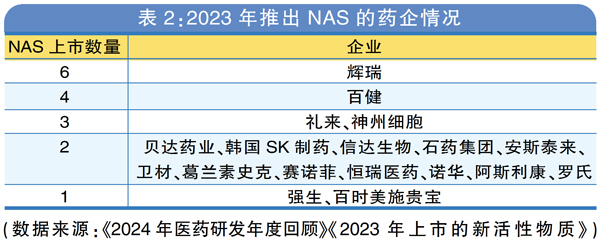

具体到企业(详见表2),辉瑞推出6个NAS,领先于其他公司,位居榜首。2023年,辉瑞推出了两种疫苗(Penbraya用于脑膜炎球菌感染和Abrysvo用于呼吸道合胞病毒感染),其他4个NAS分别针对癌症(Elrexfio [elranatamab])、消化系统(Velsipity [etrasimod])、皮肤病(Litfulo [ritlecitinib])和神经系统疾病(Zavzpret [zavegepant])。

此内容为《医药经济报》融媒体平台原创。未经《医药经济报》授权,不得以任何方式加以使用, 包括转载、摘编、复制或建立镜像。如需获得授权请事前主动联系:020-37886610或020-37886753;yyjjb@21cn.com。