医械公司IPO规范中提速

发布时间:2022-08-10 11:32:52来源:医药经济报

证监会发布《从事药品及医疗器械业务的公司招股说明书内容与格式指引》

7月29日,证监会发布了《从事药品及医疗器械业务的公司招股说明书内容与格式指引》(以下简称《指引》),该《指引》对医械子行业拟IPO公司招股说明书中风险因素、细分领域市场格局、集采动态、研发及专利等内容提出了明确、具体的要求,有望针对性解决医械公司IPO时大概率存在的披露信息不全面、招股书不规范、部分内容不明确、核心竞争力不突出等问题,对医械公司加快IPO进程显然是一大利好,为医械公司顺利IPO再添一把火。

上市进入加速度

我国医疗器械企业上市大体分为三个阶段:第一阶段为1997-2008年,以每年1-2家的数量上市;第二阶段为2009-2016年,这期间创业板设立,以每年5家左右的数量上市;第三阶段为2017年至今,医械企业上市明显加快,尤其是科创板上线后医械企业纷纷扎堆上市,出现了一波上市高潮,这一趋势今后几年将得以延续。

作为注册制改革受益最大的板块之一,近年来医械类上市公司逐渐成为生物医药行业IPO的主力。

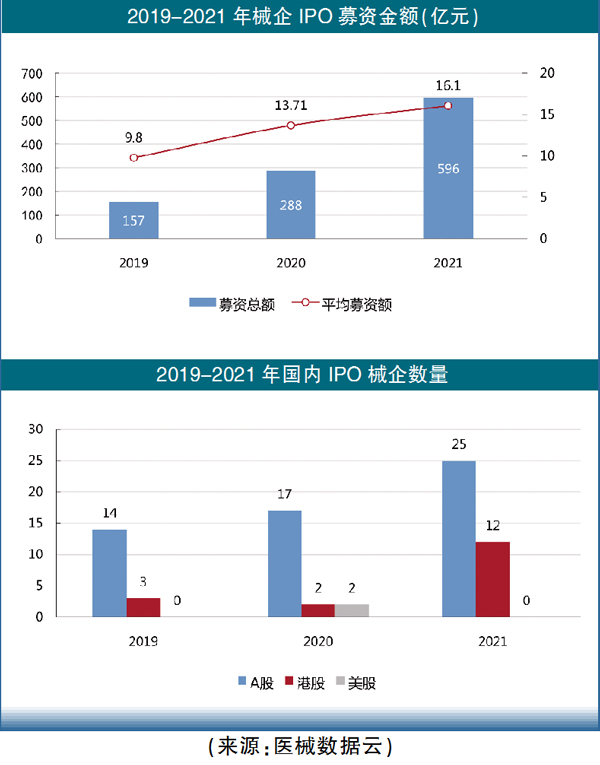

据医械数据云统计,截至2021年底我国医疗器械企业在境内外上市已有143家,总市值达25883亿元,平均募资金额达到16.1亿元,同比增长17.4%;其中2021年新增上市企业37家(A股25家、港股12家),新增IPO募集资金达596亿元,同比增长107%。具体到A股,医疗器械类上市企业已经在数量上占主导地位。申万31个一级行业134个二级行业2021年度新增上市企业共482家,其中生物医药板块企业51家,子行业医疗器械新增25家上市公司,占了半壁江山,是二级行业平均上市数量的7倍,仅次于专用设备、化学制品,排名第三。

指引领航少曲折

说到医械企业上市,就不能不提到国内最大的医疗器械企业之一迈瑞医疗及其曲折的上市历程。

2006年迈瑞医疗在美国纽交所上市,成为中国首家医疗设备企业海外上市的公司,2015年发起私有化并于2016年完成并正式启动回A;2017年公布招股说明书筹备主板上市,2018年2月主动撤回申请,直到2018年7月24日首发获得通过。即使在美主流市场已经上市,迈瑞医疗过会时仍被提出了外销收入与海关记录出口数据对比差异,核心技术涉及诉讼及最新进展情况,是否需要计提预计负债以及中美贸易摩擦的具体影响及披露是否充分、有何应对措施,部分新增客户设立不久就成为收入占比较大的客户的原因和合理性,净利润增幅超过营业收入增幅、应收帐款增幅也高于营业收入增幅的原因等诸多问题。

从过会反馈与被否案例看,医械企业折戟IPO的原因主要有:受新冠疫情影响,部分企业业绩出现大幅下滑或反复,导致企业不符合上市标准;报告项目发生异常变化,无法说明原因;未能回复审计中提出的问题;经营战略和上市计划的调整等等。试想,如果当初有《指引》作为指导和参照,医械企业申请IPO被审查时问题就会少很多,IPO进程也会大大加快;更不会有那么多医械企业主动或被动终止IPO。诸如老牌医械百合医疗2014年在创业板、2022年在科创板二次折戟,林华医疗三度上会三次未获通过等情况也会大大减少。

夯实基础抓机遇

受益于国家鼓励高端医械进口替代、国内大消费市场需求持续爆增等因素,医械企业IPO潮持续高涨。截至2022年初,提交上市资料待审核和已过会待上市的医械企业已有25家。即使科创板专门针对医械企业IPO推出了第五套标准,但在严把IPO入口关与畅通多元退出渠道并重、坚持聚焦信息披露和公司治理双轮驱动等背景下,对拟上市公司的审核、现场核查等只会更严格。

换句话说,医械企业唯有按照《指引》要求,夯实资本规范化、信披透明化等基础工作,才能抓住确定性增量机遇,借力资本市场谋求高质量发展。更多优质医械企业接续发行上市,显著改善医械二级行业生态与资本市场形象,反哺更多医械企业加快发展、具备上市条件并成为IPO后备资源,让医械资本化之火更加旺盛,由此在行业内外形成良性循环——这正是《指引》发布的初心。

此内容为《医药经济报》融媒体平台原创。未经《医药经济报》授权,不得以任何方式加以使用, 包括转载、摘编、复制或建立镜像。如需获得授权请事前主动联系:020-37886610或020-37886753;yyjjb@21cn.com。