交易额反弹重燃并购热情

发布时间:2022-08-01 13:59:36作者:本报研究策划中心来源:医药经济报

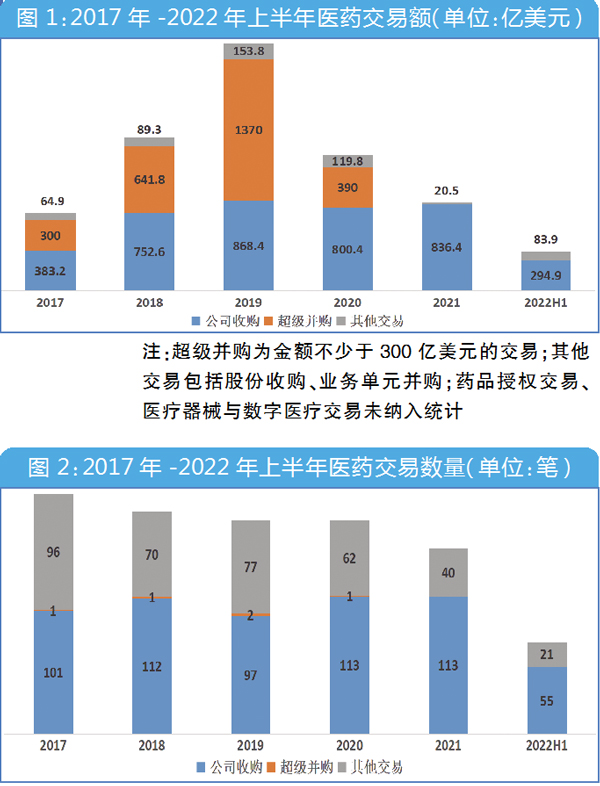

今年上半年,医药领域并购交易依然延续了自2020年以来的疲软态势。不过,据Evaluate Pharma网站统计,虽然二季度交易数量较一季度(42笔)走低,仅34笔,但交易额出现明显反弹,达到254.8亿美元(一季度仅124亿美元)。这是否为医药领域并购交易复苏的信号?而随着默沙东与抗癌药生产商Seagen开展并购谈判的消息传出,久违的超级并购会否再度上演?

二季度交易回温

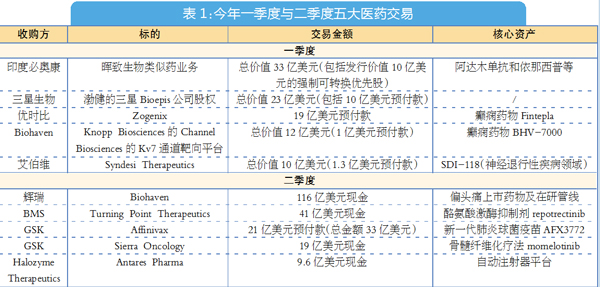

从交易金额的结构看,今年前两季存在明显差异:二季度交易额几乎全来自公司收购(249亿美元),其他交易涉及金额仅5.8亿美元;一季度则以其他交易为主,涉及金额达78.1亿美元,而公司收购仅45.9亿美元。这在一定程度上反映出药企并购的意愿正在加强。

二季度交易金额走高,药企巨头的出手功不可没。今年一季度的医药交易中,由生物类似药领域的两笔并购案挑大梁,总交易金额均未超过35亿美元。二季度则有辉瑞收购Biohaven Pharmaceutical这样的百亿美元级并购案,此外,BMS对Turning Point的收购,GSK对Affinivax与Sierra Oncology的收购均进入了该季度五大医药并购之列。

超级并购在路上

二季度的回温是否预示着医药领域交易的热情已被重新点燃?

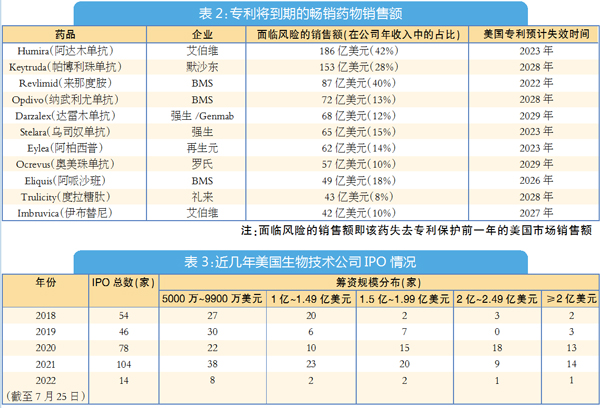

事实上,大型制药企业并不缺乏并购动力。从2023年起,药企巨头将面临新一轮的“专利悬崖”,艾伯维的阿达木单抗(Humira)、强生的乌司奴单抗(Stelara)与再生元的阿柏西普(Eylea)等畅销药品将陆续在美国市场失去专利保护。值得注意的是,艾伯维、BMS与强生均有不止一个支柱产品面临销售下滑的风险。

要填补重磅产品的销售缺口,出手并购无疑是药企倾向的选择之一。SVB Leerink公司此前的一份研究报告指出,到2022年年底,18家欧美大市值药企手头拥有的现金将超过5000亿美元,根据这些公司的现金和可以承担新债务的潜在空间,其并购能力将达到1.72万亿美元。与此同时,股价下跌、风投融资金额下降、IPO热度大降温等趋势,使得小型生物技术企业融资变得更加困难,甚至面临生存危机。大量公司通过重组、砍研发项目来节约资金,普华永道的数据显示,仅今年上半年就有60多家公司宣布裁员。

以此来看,当前正是“买买买”的好时机,因为大药企“不差钱”,小型生物技术企业则面临生存压力,不得不考虑“卖身”,而处于低位的医药板块估值将让收购方享受到相对划算的价格。

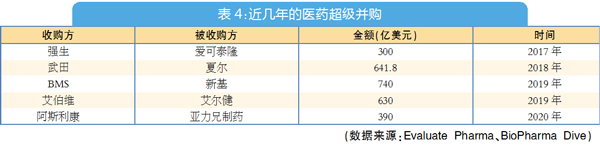

规模更大的并购或许已在路上。据报道,默沙东正在与抗肿瘤药企业Seagen进行收购谈判,交易金额约为400亿美元。事实上,默沙东已经拥有Seagen的股份,且两家企业在Seagen的两个药物以及默沙东的帕博利珠单抗上也开展了相关合作,而将Seagen彻底收入囊中,则有望帮助默沙东缓解因帕博利珠单抗失去专利保护而面临的营收下降的压力,并进一步扩张其ADC药物研发管线。

2017-2020年,医药领域每年至少有一笔超级并购(交易额不少于300亿美元)发生,且不乏金额超过600亿美元的交易。而自美国联邦贸易委员会(FTC)收紧对大型交易的反垄断审查以来,超级并购已难见踪影,默沙东收购Seagen最终能否达成,除了要看双方的谈判进展,FTC会否放行也十分关键。

此内容为《医药经济报》融媒体平台原创。未经《医药经济报》授权,不得以任何方式加以使用, 包括转载、摘编、复制或建立镜像。如需获得授权请事前主动联系:020-37886610或020-37886753;yyjjb@21cn.com。