互联网医疗创业型企业上市只差一步之遥?

发布时间:2021-04-21 15:24:05作者:赫然来源:医药经济报

微医正式提交招股说明书

本月初,微医正式向港交所提交招股说明书,如果能顺利批准,其可以算是早期互联网医疗创业企业中率先上市的企业。虽然阿里健康、京东健康、平安健康三大数字健康平台的风头更劲,不过,在本世纪初互联网医疗刚刚兴起的时候,微医(当时叫“挂号网”)、春雨医生、好大夫、丁香园正风生水起,离三大健康平台的诞生还要等好些年。

上述招股说明书的发布,引发行业不小讨论,其中几大关注点如收入与过往口径不大一致、巨额债务谜团、估值是否合理等,本文分享一下作为业内人士的个人观点。

收入有明显上升,各板块业务剖析

招股说明书中,清晰罗列了企业近三年的营收数据,从中可以看到:一方面,微医的营业收入在2018-2020年有了明显的上升,另一方面,其净利润一直为负,未调整前的净亏损每年高达数十亿元,调整后的净亏损历年亿次为-4.45亿元、-7.57亿元和-8.69亿元。其中,净利润调整部分主要是以股份为基础的支付(如给管理层的股份激励)、优先股的公允价值变动等,这些情况并不反应公司营运的实际情况,经过调整后的净利润更有参考价值。

此前有不少分析文章提到,该企业创始人曾在几年前公开透露公司已经实现营收12亿元,利润约2.8亿元。查阅资料发现,在“2016中国家庭健康论坛暨中国卫生信息学会健康医疗大数据家庭健康专业委员会年会”上,企业曾分享过这些数字,还进一步提到这些收入主要由医、险、药三部分组成(医的部分占大约45%,险的部分大约为35%,剩下的部分就是药)。他们还提到一个有意思的情况:“流量来自线上,流水来自线下,利润来自保险。”

细心的人会留意到,招股说明书里提到上市过程中,企业对旗下的业务进行了重组,将其中的数字医疗服务注入了上市公司,将非数字医疗业务(包括保险经纪、医药交易平台、医学教育、视频技术及非数字医疗服务领域的股权投资)注入了非上市集团。

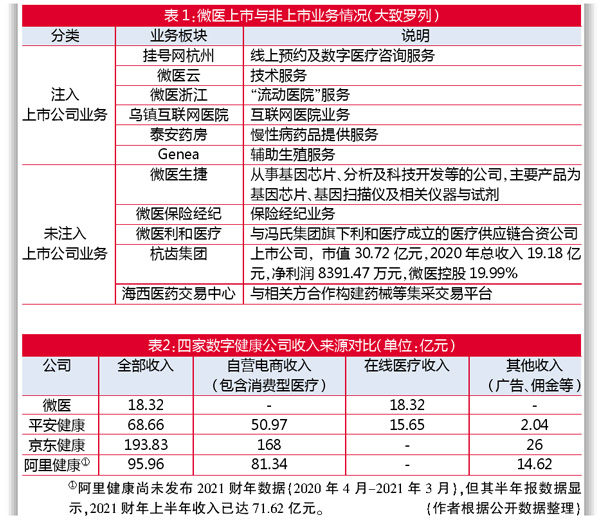

结合天眼查等工具查询,注入公司的业务放在挂号网杭州、微医云等公司实体,并且都能追溯到注册于香港地区的实体,未注入公司的业务则多放在杭州广发科技、杭州微医医康企业管理咨询有限公司、海西(杭州)医药科技有限公司等几大实体之下(如表1所示)。

从未注入上市公司的业务板块情况看,微医利和医疗、海西医药交易中心属于医械供应链相关业务。

以海西医药交易中心为例,根据其官网数据,其深度服务三明医改、福建医改、河北医改、重庆医改、三明联盟等集采业务。截至2021年3月,海西合作服务地区覆盖21个省的89市。海西平台共入驻了全国上万家医药企业和上万家医疗机构,累计交易额逾2000亿元。如果以上数据属实,营业收入应该说是不菲的。企业在2016年底对外公布的营收数据中如果包含这部分业务数据的话,就可以很大程度上解释前后数据为何不一致了。

再看保险经纪服务。企业曾对外提到当年35%左右的保险收入,很可能就是在这个实体中,此次上市公司中将保险业务拆离,进一步降低了上市公司的收入水平。保险业务具备单独上市的潜力,将其从上市公司中剥离有其合理之处。

还值得一提的是企业在2016年的时候还是知名医药电商平台金象网的所有者。金象网2015年就有1.51亿元年收入,彼时,医药电商尚处于群雄逐鹿、高速发展的阶段,金象网2016年收入达2.4亿元,也就是微医创始人分享的12亿元的20%左右,是完全有可能的。不过,微医后续对医药电商业务并不是很感兴趣,金象网的高管也陆续变动,假使微医后续能持续提供流量支持与资金支持,今天其业务板块中有多出数十亿元的药品销售收入也是有可能的。

非上市集团的业务板块中还有杭齿集团这样的与医疗没有太大关联的业务,入股杭齿集团这样一家具有稳定营业收入和稳定利润的上市公司,其逻辑外界无法猜想,暂不做讨论。

此次选择将数字医疗相关业务分拆上市,企业一方面是认为,定位数字医疗更能赢得市场的追捧和高估值,同时,也与其非上市集团业务线复杂的关系等有关。

企业业务线复杂,股权结构也复杂。从其招股说明书来看,其机构股东超过110家,其中不乏腾讯、高瓴资本、红杉资本、五源资本(原晨兴资本)、启明创投、高盛等大佬级资本,复星、友邦保险等产业资本。其创始人上市前持有微医上市集团13.49%股权,若上市成功,通过同股不同权的机制,创始人将拥有对公司的实际控制权。

巨额负债,客观解读

此番上市最受业界诟病的,恐怕就是企业高昂的负债。截至2020年,企业负债达228.92亿元,相对其每年的收入来说,这个规模的负债不是小数目,这也是不少分析师最为担心的地方。还有一些分析人士将之归为是企业按照地方政府的要求投入医疗信息化建设而产生的负债,笔者以为也有失偏颇。

从财务角度,负债通常分为流动负债和非流动负债,流动负债又可以分为短期借款、应付票据、应付及预收款项、应付职工薪酬、应付利息。非流动负债通常分为长期借款、应付债券和长期应付款。微医有高达200多亿元的非流动负债,其历史上也没有发过债券,银行的借款也较少,仔细核对可以发现,这部分负债来自于以公允价值计量且其变动计入档期损益的金融负债,主要指的就是因发行优先股而产生的金融负债。而在其招股说明书“按公允价值计入损益的金融负债”章节中,特别提到与各轮投资者均签订了股权购买协议,大意就是如不能上市,有义务从优先股股东出购买回股份,这些股份按照当前的估值,即构成主要负债。

一旦上市成功,优先股会转换为普通股,负债就会自动解除。笔者留意到,京东健康上市时就有类似负债,其在2019年的非流动负债高达75.9亿元,上市成功后,非流动负债自动减少到6141万元。

对标同类企业,估值多少合适

与已经上市的阿里健康、京东健康不同,微医本质上是一家数字医疗公司,具有更强的线上医院属性,而阿里健康与京东健康目前业务的本质是医药电商公司,具有更强的线上药房属性。微医与平安健康(原“平安好医生”)看上去更为接近,两者的收入来源中都有更多的与医疗服务相关的收入,在某种程度上说,前者更像一家线上公立医院,而后者更像一家线上私立医院。对比表2,可以清晰看出各家公司在商业模式运用上的区别。

京东健康和阿里健康相当一部分收入来自自营医药电商,其他收入主要依托第三方医药电商平台模式下(其他医药电商公司入驻阿里或京东平台)的佣金抽成,简而言之,两家公司的收入来源都与医药电商有关,而微医和平安健康收入有不少来源于在线医疗。

无论是一级市场还是二级市场,对在线医院的估值都要高于在线药房。

在线药房的本质和线下零售药店还没有太大区别,如果线下零售的PS最高也不到5倍,那么,无论是京东健康还是阿里健康,市值应该不到1000亿元,事实上,两家公司的市值都超过了3000亿港元,京东健康一度还超过6000亿港元。前述文章已分析,这是因为两家公司都和资本市场说自己的定位是数字健康公司而不是在线药房。按照京东健康最新的市值4000亿港元,PS大概在17倍左右,平安健康大约也是这样。

如果按照PS倍数对微医进行估值,大约是311亿元,但这显然不符合企业预期,也不符合诸多投资人的预期。微医前后超过10轮融资总金额近14亿美元,F2轮融资后估值已高达67亿美元。如果一定要对标,医渡科技上市的估值倍数或许可以作为参考。

医渡科技同样属于负利润,其2020年营业收入5.58亿元,按照最新市值338.6亿港元,PS大约为51倍。按照这个倍数计算,微医的估值大约在934亿元人民币,与此前传出其IPO预计发售15%~20%的股份,市值约150亿美元的估算比较接近。最终市场是否愿意按照这个价格买单,行业拭目以待。

此内容为《医药经济报》融媒体平台原创。未经《医药经济报》授权,不得以任何方式加以使用, 包括转载、摘编、复制或建立镜像。如需获得授权请事前主动联系:020-37886610或020-37886753;yyjjb@21cn.com。