第二批国采品种 报价预测

发布时间:2020-01-19 14:48:54作者:张廷杰来源:医药经济报

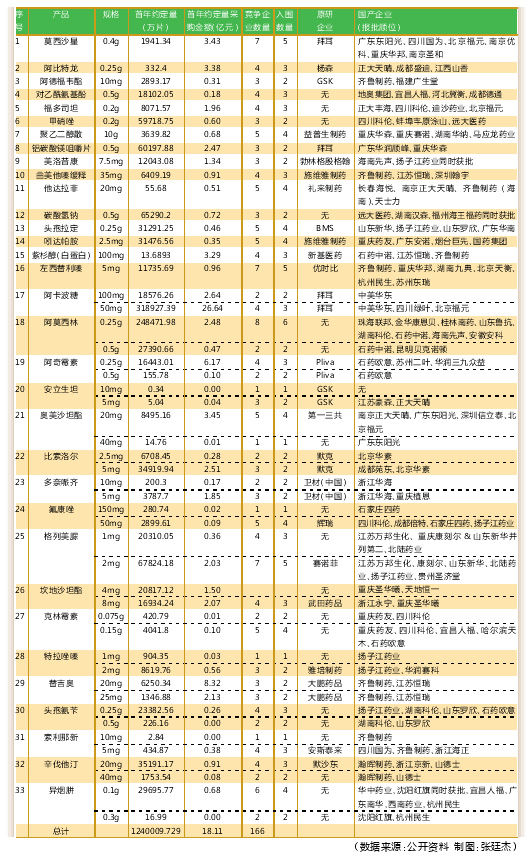

1月3日,国家联采办在上海举办全国药品集中采购企业培训会,就政策相关内容做进一步的解读和说明。笔者在会议内容的基础上,结合发布的规则、细则、方案解读等信息,根据第二批国采产品、规则做了数据统计分析,对竞争格局做一判断。

1.莫西沙星 截至1月7日,莫西沙星的竞争格局由之前的3进2变成了7进5。这个产品有自产原料的除了原研拜耳,还有优科、华邦、国为,这在申报价格时有非常大的优势,只要不是自产,就得和原料供应商充分沟通,毕竟大家“一荣俱荣,一损俱损”。莫西沙星降幅进入前三甲应该没什么悬念,50%的降幅基本是“放弃”,拜耳的最终报价和中选结果令人期待。从莫西沙星的竞争格局变化可知:1.国采将近,企业有必要和国家局充分沟通,尽快拿到一致性评价批件。2.时间重要,一致性评价要尽快做,即将获批但没赶上国采的企业很可惜。3.运气+规则。3进2的采购周期是2年,但是7进5或8进6的采购周期是3年,3年的时间会发生多少事情,有变数未可知。

2.阿比特龙 110元的限价比较理想,但50%的降幅有些难受,产品上市时间不长,还处于上升期,与两个瑞林(亮丙瑞林、戈舍瑞林)、恩杂鲁胺存在竞争。这是纯临床产品,后续还有很多企业申报上市,杨森这个产品有点“中年危机”的感觉,第一家就能拿50%份额,中标30元不是梦。

3.阿德福韦酯 1元的限价非常感人,而且齐鲁也在本组,GSK与广生堂的申报价格有压力,最终中选价格降幅也不会很低。笔者判断,中标厂家非齐鲁、广生堂莫属。因为GSK最低中标价14.6元/片,且GSK的份额不到1/7,由14.6元/片降到0.5元/片以下太难了。

4.对乙酰氨基酚 0.1元限价,再降幅50%以上,每年采购金额不到900万元,第一顺位可以拿500万元左右,第二、第三顺位基本上就是“喝点汤”。上一轮有6分钱的的记录要打破,属于“不是第一就没啥意思”的格局。

5.福多司坦 2.4元的常规限价,中选三家,科伦基本占了70%的市场,丰海属于正大体系,风格比较拼,迪沙的压力可见一斑。这个产品按着报量,第一家基本上独占市场,0.6、0.7元的报价也是有可能的。

6.甲硝唑 0.1元限价,远大有一个0.037元的记录。虽然是3进2,但是分摊市场报量比例相差不大。这个产品后续申报企业很多,如果这一轮把价格降到底,那么下一轮基本上可以不用投了,还在申报路上的企业怎么办?

7.聚乙二醇 1.8元的常规限价,益普生约70%以上份额是进口分装,5进4的格局,益普生有一战之力。这个分组可以说是“死亡之组”,因为益普生有很充足的降价意愿,只是第二顺位(22.8%)、第三顺位(19.1%)和第四顺位(17.1%)的份额也太低了。

8.铝碳酸镁 0.4元的非常规限价,不管成本多少,拜耳的降价压力非常大。如果在这个基础上再降50%,就要降到0.2元以下。对一个双跨产品而言,在“达喜”品牌深入人心的前提下,拜耳80%的降幅意愿不会太强烈,这组的报价比较稳。

9.美洛昔康 1.1元的常规限价,扬子江有盐酸右美托咪定垫底,这轮纯属勃林格殷格翰和先声的竞争,但先声原有市场份额不高,还有好几个厂家正在申报途中。这组的形势相对明显,毕竟一年4000万元左右的规模,对勃林格殷格翰实属小菜一碟。

10.曲美他嗪缓释片 1.4元的略低限价,齐鲁、恒瑞、瀚宇原来的市场份额不大。施维雅占有“霸主”地位,但是霸主是20mg不是35mg。笔者预测,施维雅对此无所谓,齐鲁大概率中选,恒瑞和瀚宇有一家“躺赢”。

11.他达拉非 90元的立项限价,后来者趋之若鹜。齐鲁有4个规格,海悦的产品代理不理想也会争这个份额,天晴是集采“骨灰级”玩家,天士力赶上了末班车,礼来遇到的对手已变。这个产品进入集采的主要还是肺动脉高压适应症。

12.碳酸氢钠 0.11元的限价不是亮点,亮点是汉森的记录是0.036元、海王是0.043元,不知道远大是什么心情。目前有十几家企业等待过评,这轮报价如果把中标价格降到1分钱以下,这些企业都会主动撤退,可实现“伤敌一千,自损一千二”。毕竟两年后有将近20家企业竞争,价格能有多高?

13.头孢拉定 0.146元的常规限价,生产厂家多,各家销售金额少,属于“鸡肋”级别的产品。后续申报过评的企业多如牛毛,这次集采集中一下也好。不过,最后顺位只能占16.6%的份额。原来格局是4进3,最近广东华南过评,变成5进4,BMS压力山大。

14.吲达帕胺 0.11元的略低限价,和头孢拉定没什么区别,申报过评厂家多、平时销售厂家多、各家销售金额都不大,施维雅最低中标价是1.28元,不知道这轮会不会大幅降价,降到6分钱以下?总体而言,这组的报价比较稳。

15.紫杉醇(白蛋白结合型) 2400元的常规限价,相对于单纯的紫杉醇,“紫加白”并没有划时代的迭代意义,价格却是常规紫杉醇的10倍左右。不过,有国内企业入围,价格降到千元以下也有可能。如果中了标再进医保,可谓“双喜临门”。

16.左西替利嗪 0.82元的常规限价,这一组的格局比较有趣。目前,产品原料都是从九典采购,自有原料,外企优时比态度暧昧。可以说,本组除了九典几乎没有赢家。九典和华邦有口服液制剂,九典还有一个胶囊剂,“家中有粮不怕饥荒”,苦了天衡和民生。

17.阿卡波糖 小规格0.835元的常规限价。88亿元采购额,阿卡波糖占了将近1/3。华东已经在河北降到了0.61元,福元后来者居上,“光脚的”和“穿鞋的”干,绿叶应该也会有所行动。拜耳将迎大考。按原规则,阿卡波糖100mg规格,拜耳和华东有得一拼,但现有规则,一个省区只能一个厂家中选,不再区分规格轮选。这轮其实更残酷,规则之下“赢家通吃”。

18.阿莫西林 0.1元的常规限价,策略就是低价中标,同时抢占院外市场。院外市场的份额远远大于院内,把后过评厂家的路给堵死,赢得3年的院外市场抢占期。

19.阿奇霉素 3.75元的常规限价,参考石药的氯吡格雷策略,只有中标才有机会让0.5元中标发扬光大。其他企业的态势也很难预测,竞争压力非常大。

20.安立生坦 安立生坦的问题是大规格中标后的报量与产能,3400片总报量,中选2家,也就是说,最终使用量有1700片,30片/盒也就是600盒左右。每个批次起码几千盒,那么,一个批次就可以供应完这个标段,剩余的产品报废?

21.奥美沙坦酯 4.06元的常规限价,东阳光有报最低价的需求,40mg不管有没有量,但这个独家规格中标的机会要把握,剩下的市场上见真章。20mg规格,竞争对手中,福元携莫西沙星、阿卡波糖外,也参与竞争,信立泰的氯吡格雷“马失前蹄”,天晴的恩替卡韦“大意失荆州”,本产品市场份额不小,原研企业第一三共的压力可想而知。

22.比索洛尔 大规格0.7元的常规限价,华素两个规格志在必得,剩下的就是苑东和默克竞争。最大的“黑马”是苑东,布洛芬注射液在黑龙江市场还没怎么销售,直接把价格从180多元主动降到90多元,其他省没有动作,这是“狠起来自己都害怕”的选手,为德国默克深吸一口凉气。

23.多奈哌齐 小规格4.8元的略低限价,从规则上来说,华海是一定要拼的。从上一轮报价可以看出,华海的决心非常大,为了几个国采产品,销售模式一年换好几样。最大的变数是卫材,毕竟要从现在的17元多降到2、3元,压力非常大。这种情况下,植恩也不敢冒险,中了就有40%的份额(第二顺位),再说,植恩为什么不能最低价中标?

24.氟康唑 临床常用的抗真菌药品,小规格50mg的限价是0.3167元,5进4,本轮报量500多万盒,总体金额1000多万元,50%的降幅才能中标。量没问题,但采购金额比较小,这组竞争格局相对明显。

25.格列美脲 大规格0.3元的略低限价,赛诺菲准备入局,其他企业扬子江、北陆(河北标)已经使出“杀手锏”。这组的竞争压力比较大,最低价可选的市场份额较高41.0%,其他企业就算能中标也有点难过,估计最低价可能会低于0.1元。

26.坎地沙坦酯 大规格1.2元的略低限价,从规则上看,圣华曦要报最低价,让两个品规都中标,并且最低价中标的情况下,选区可以自我调节,但这得问对手同不同意。有趣的是,天地恒一几乎没有市场份额。除了武田,永宁和天地恒一都不好对付。

27.克林霉素 限价0.1~0.2元,还有20多家企业正在做过评申请。该产品本轮中标一轮就结束了,不管是 “和气生财”,还是实力硬碰硬,价格无法坚守,总体采购金额不大,中选与否对企业影响不大。

28.特拉唑嗪 大规格0.6元的常规限价,赛科“躺赢”的机会比较大,扬子江为了两个规格都中标必须要投低价,雅培这个产品的市场份额有70%左右失之心痛,从2.4元降到0.3元左右,不知道雅培能不能批下来。索利那新和特拉唑嗪是一对好兄弟,坦索罗辛紧追不舍,这个产品应该可以中标赚钱。

29.替吉奥 大规格15.8元的常规限价,不过齐鲁有11元的中标记录。前段时间,大鹏药品还在招“临床推广经理”,这是要破釜沉舟吗?大鹏药品在中国只有这个产品在销,没中标就要暂别中国市场了,而大鹏药品能否中标,关键要看恒瑞。

30.头孢氨苄 科伦和罗欣必须投低价,保住两个品规都中标,扬子江和石药投标风格比较激进。本组看似中标率较高,但是暗流涌动,危机四伏。

31.索利那新 小规格8.7元的常规限价,齐鲁当仁不让。安斯泰来不用考虑,海正是上一轮国采的常客,二级市场“风风火火”,这轮要是不中标会很麻烦。从报价结果来看,这组的格局很精彩。

32.辛伐他汀 小规格0.26元的常规限价,辛伐他汀命运多舛。京新一定会报“一箭之仇”,山德士和瀚晖想要两个规格都中标得努力降价,并且后续申报过评企业很多,有两年时间向院外扩张与缓冲。

33.异烟肼 小规格0.23元的超高限价,如果集齐抗结核四联用药异烟肼、利福平、乙胺丁醇、吡嗪酰胺一起投标,竞争会更加激烈。红旗麾下这“四联”用药一年有3亿多元的销售额,有绝对的意愿把价格击穿,把上限拉低到1.8倍以内。本组竞争格局6进4,后续还有5家以上的企业在申报,散装异烟肼市场规模不大,国采下和做公益差不多。

此内容为《医药经济报》融媒体平台原创。未经《医药经济报》授权,不得以任何方式加以使用, 包括转载、摘编、复制或建立镜像。如需获得授权请事前主动联系:020-37886610或020-37886753;yyjjb@21cn.com。