带量采购“4+7”变局预判

发布时间:2018-11-28 14:48:05作者:本报特约撰稿 边界来源:医药经济报

9月11日召开的国家药品带量集采(试点)生产企业座谈会,主要沟通北京、上海、天津、重庆和沈阳、大连、广州、深圳、厦门、成都、西安11个城市(简称“4+7”),从通过质量和疗效一致性评价(含视同)的仿制药对应的通用名药品中遴选试点品种入手,国家组织开展药品集中采购试点事宜。国家药品带量集采(试点)方案可以作为其它省市制定通过质量和疗效一致性评价(含视同)仿制药招标采购方案的参考,也可视为全国未来执行的参考。

网传的33个通用名中,仅13个产品属于289个必须要在2018年年底完成一致性评价的基药目录产品,分别是阿法骨化醇片及软胶囊、阿莫西林胶囊、阿奇霉素胶囊及片、苯磺酸氨氯地平片、卡托普利片、利培酮片、硫酸氢氯吡格雷片、马来酸依那普利片、蒙脱石散、头孢呋辛酯片和盐酸帕罗西汀片。

五大焦点条款问题

1.“带量采购”中标者能赢得多大市场?

在试点地区公立医疗机构报送采购量的基础上,按照试点地区所有公立医疗机构年度药品总用量的60%~70%估算,试点城市医疗机构或其代表据此与生产企业签订带量购销合同。

预计仅有1家生产企业签订带量购销合同。若按照广东占据全国约20%的市场份额,广州和深圳占据广东约50%的市场份额,北京和上海约占全国10%的市场份额,11个城市的规模占据全国近半数的市场份额计,赢得带量购销合同的生产企业有望通过本次集采方案获得全国30%~35%的市场用量。

2.通用名医保支付价对原研药影响多大?

医保支付价方面,以带量集采中标的价格作为该产品通用名医保支付标准(统一支付标准)。患者使用高于支付标准的药品,超出支付标准的部分由患者自付。原研药和仿制药价差大的产品,给予2~3年过渡期,逐步实现医保支付价趋同。

这意味着医保费用会得到进一步节约,过期原研药大概率会全面被仿制药所取代,现有用药结构会被颠覆。

3.“带量采购”入围标准为何利好大企业?

供应入围标准主要考虑企业的生产能力、供应稳定性、对试点地区产能的保障供应。要求签约按照协议报库存备货,不能保证质量和供应协议量的要罚到生产企业不能承受的地步。

这要求生产企业必须对原料药、辅料、生产线管理的把控力非常强,因此利好管理规范的大企业。

4.为什么说一致性评价的布局越早越好?

本次采购是一年,这意味着目录中同通用名未进入遴选试点品种的通过质量和疗效一致性评价(含视同)的仿制药生产厂家需要等一年才能获得参与竞争的机会,因此越早获批一致性评价的产品获得的政策红利越大。因为第二年的竞争环境将会是有更多的生产厂家参与,价格进一步下降是大概率事件。

5.“不分规格和剂型”利好规格齐全的企业?

明确按通用名单一货源中标,不分规格和剂型,中标后不同规格间上报的带量数量按规格比例进行折算。这可能利好规格比较齐全的企业,也有可能会要求统一中标规格,一律以主流规格供货。这仍需要政策进一步的细化。

过期原研药何去何从?

从本次国家集中采购目录看,辉瑞、默沙东、赛诺菲三家外企的过期原研药最受伤。辉瑞受影响的产品包括阿托伐他汀钙片、阿奇霉素胶囊、阿奇霉素片、阿托伐他汀钙片和苯磺酸氨氯地平片。默沙东受影响的产品暂时有氯沙坦钾片、马来酸依那普利片和孟鲁司特钠片。赛诺菲的厄贝沙坦片、厄贝沙坦氢氯噻嗪片、硫酸氢氯吡格雷片也要面临仿制药生产的挑战。

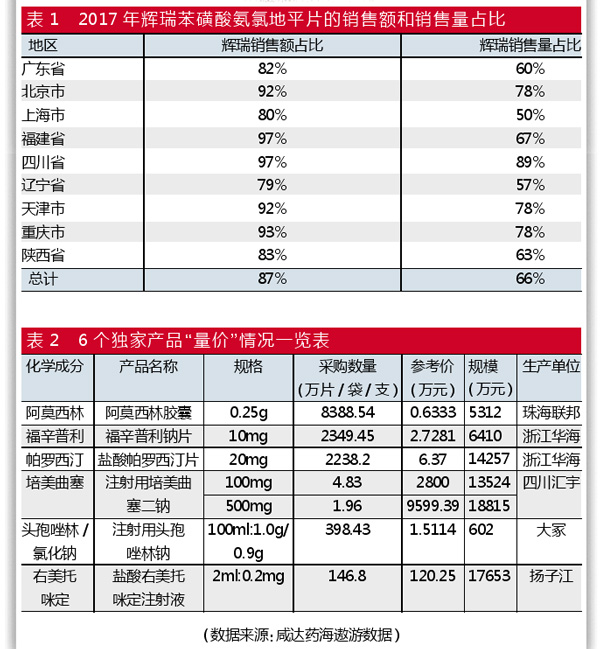

以苯磺酸氨氯地平片为例,目前已有三家通过一致性评价,分别是华润赛科、江苏黄河和扬子江药业上海海尼。这意味着医疗机构只能采购通过质量和疗效一致性评价(含视同)仿制药产品和过期原研药。原研厂家辉瑞在各地样本医院的销售量规模占比在50%~89%。由于原研厂家的价格远远高于仿制药的价格,所以辉瑞的销售额占比基本高于80%。

本轮带量集采后,辉瑞如果不愿降价,将只能争夺剩下的30%~40%的用量市场。而在医保支付价的推动下,市场会进一步萎缩。如果辉瑞降价参与竞争,那么苯磺酸氨氯地平片的整个市场规模将面临断崖式下滑。

从整体市场规模最大化考虑,预计辉瑞不会考虑降价策略,而会选择30%~40%样本市场及其它非样本市场,但市场规模下滑是必然趋势。相关产品线的产品推广人员将面临被裁员等挑战。

国内企业则“赢家通吃”,若竞争厂家在三家以上,将陷入成本战。产品成本和最终合同价格限制了其推广费用,而产品销量更取决于生产厂家对商业渠道的管理。

谁是大赢家?

国产厂家中,华海是目前通过一致性评价产品最多的生产厂家,本次也是最多产品进入目录的生产厂家,共7个产品进入目录,分别是厄贝沙坦片、厄贝沙坦氢氯噻嗪片、福辛普利钠片、赖诺普利片、利培酮片、氯沙坦钾片和盐酸帕罗西汀片。缬沙坦制剂预计受此前原料药含基因毒性杂质超标事宜影响,暂未进入目录。

独家产品竞争少,价格下降幅度有限,是本次集采的最大赢家。网传目录中共6个产品为独家产品,分别是珠海联邦的阿莫西林胶囊、浙江华海的福辛普利钠片和盐酸帕罗西汀片、大冢的注射用头孢唑林钠、扬子江的盐酸右美托咪定注射液、四川汇宇的注射用培美曲塞二钠。

从目前网传的采购量来看,6个产品中市场规模最大的可能是四川汇宇的注射用培美曲塞二钠,两个规格抢下3.23亿元市场。其次是扬子江的盐酸右美托咪定注射液,预计将抢下1.7亿元的规模。其次是浙江华海的治疗高血压和心力衰竭药福辛普利钠片。

仅有原研药和仿制药竞争的产品有阿奇霉素口服常释制剂、奥氮平口服常释制剂、氟比洛芬酯注射液、吉非替尼片、利培酮片、硫酸氢氯吡格雷片、氯沙坦钾片、孟鲁司特钠口服常释制剂、曲马多口服常释制剂、伊马替尼口服常释制剂、依那普利口服常释制剂、注射用紫杉醇(白蛋白结合型)和左乙拉西坦片。以上产品的仿制药价格可能相对而言和原研的价格差距不要太大就可以中标。但是,近期广东招标中,氟比洛芬酯注射液泰德从入市价62.22元/支降价到39.27元/支,则意味着降价的幅度还是充满各种可能性。

小结<<<

通过一致性评价只是仿制药进入医疗机构的门槛,如果不通过一致性评价,那么就失去被集中采购的机会。未来三家以上的仿制药将进入价格战,并且还要保证药品供应不断货。对于仿制药的新进入者来说,门槛变得非常高。

此内容为《医药经济报》融媒体平台原创。未经《医药经济报》授权,不得以任何方式加以使用, 包括转载、摘编、复制或建立镜像。如需获得授权请事前主动联系:020-37886610或020-37886753;yyjjb@21cn.com。