集聚能量牵动零售市场

发布时间:2018-10-26 16:25:43作者:沈阳药科大学工商管理学院 王淑玲来源:医药经济报

集聚能量牵动零售市场

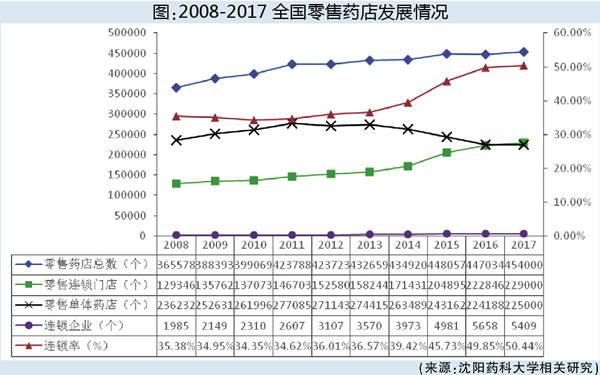

前段时间,商务部发布《2017年药品流通行业运行统计分析报告》,在医药零售部分,报告显示,截至2017年末,全国共有药品批发企业13,146家;药品零售连锁企业5409家,下辖门店229,224家;零售单体药店224,514家,合计零售药店453,738家。

很明显,2013-2017年,我国单体药店数量有所减少,连锁药店数量持续增加,2016年连锁药店门店数量较上一年增长了13%,2017年连锁门店总量首次超过单体药店总数量。连锁率也从2008年的35.38%上升至2017年的50.44%。

市场增速放缓,门店总量增加

市场这只无形的手,推动着药品零售市场从野蛮生长阶段到价格竞争阶段,从零散发展阶段到整合优化发展阶段。近年来,我国药品零售市场发展迅速,药店数量持续增加。

回首零售往事,我们会看到我国连锁药店起步较晚。在1995年5月,广州同时开办了三家连锁药店,至1998年底,国务院颁布44号文件,即《关于建立城镇职工基本医疗保险制度的通知》,决定发展定点药店、定点医疗机构,进行医疗制度改革,允许患者持方外购。1999年下半年,原国家经贸委发出《关于深化医药流通体制改革的指导意见》,倡导零售企业实行连锁经营制。同时我国五项医疗改革政策即医疗体制改革、医药分业经营、药品分类管理、流通体制改革、药价改革进行了具体的实施和深化。

到了2000年,我国的药品连锁企业从最初的几个迅速发展到500个,门店增至1万多家。当年8月,国家有关部门召开“药品经营跨省市连锁试点工作会”,首次取消了对跨省市开办连锁店的限制,鼓励61家跨地区连锁经营,允许业外资金介入药品零售,各路资本对医药零售业的投资热情空前高涨,加速了连锁药店的快速发展。

我国连锁药店第一个快速增长阶段是在2000年之后的五年。

2012年,我国药品零售市场规模增长率出现两位数增长,这一时期是连锁药店的迅速扩张期,从以往的本地化扩张时期进入了全国性、跨省、跨区域连锁阶段。同时,产权结构出现混合经济、中外合资合作、国有经济、民营经济等多样化,连锁药店也从城区增容转向基层发展。

时至今日,我国药品零售市场整体规模依然呈现增长态势,但增速变缓慢了,主要是由国家宏观经济增长放缓,以及药品零加成等政策的推广使得药价持续下降,药品零售连锁企业经营成本持续上涨等因素综合造成。医院药房的社会化转型低于预期效果、医药电商迅猛发展,也挤压了零售的空间,进一步促使药店的传统业务增长空间收窄。

连锁快速发展,结构不断优化

悉数零售近十年,零售企业连锁率自2013年起加速上升,2012-2016年期间,从36.57%增长至49.85%。到2017年底,零售连锁率已超过一半占比(如图所示)。

笔者发现,零售市场出现分化始于2013年,此前单体药店和零售连锁门店数量均趋于缓慢增长,原因有三——

1.市场需求总量扩大

一方面,我国经济发展迅速,人们生活水平不断提高,健康意识不断增强,愈来愈关注自身健康状况,在药品和保健品方面的支出逐年增加。另一方面,我国人口老龄化趋势加快,老龄化人口已接近1.41亿,占世界老年人总数的1/5,占亚洲老年人口的1/2,这部分人群的医疗消费需求越来越旺盛。

2.政策红利持续释放

一方面,农村合作医疗制度和城镇居民医保制度不断完善,城乡居民医疗保障水平和生活水平的逐步提高、农村居民健康意识的觉醒,助推零售药店繁荣。另一方面,部分地区取消新开办药店与原有药店之间需要达到300~800米不等的地理距离限制,医保店取消资质壁垒,品牌连锁药店的综合实力在药品零售业的竞争中得以凸显。

3.连锁结构逐步优化

一方面,GSP的出台对企业经营设定了更为严格的准则,行业准入门槛颇高,一大批单体药店被淘汰。医药领域严格的监督环境有利于连锁药店的发展。

另一方面,我国源于医疗机构的处方较少,医保定点药店数量也不多,“限售令”、“禁售令”一定程度限制了医保定点药房多元化经营的开展。新医改推进后,一些在融资和运营方面具有较弱竞争力的零售单体药店数量开始下滑,领头连锁则通过资本平台融资成功上市。

驱动发展五大动力

当前,连锁药店按照业务区域可分为全国性和区域性连锁药店。2016年,位列药品零售企业主营业务收入前排的企业亦是上市药品零售连锁企业,平均销售总额为61.86亿元,上市类零售连锁企业名列前茅。

历经几十年,我国药品零售连锁企业一路披荆斩棘,但面对如今高强度竞争压力,各种问题不断涌现,经营风险凸显,喜忧并存。

一是2012-2016年的五年期间,我国零售药店连锁率持续增长,连锁率不断提高,但与发达国家仍有20%左右的差距。二是中国前十强连锁药店销售额占当年中国零售市场销售总额的10.3%,即CR10为10.3%,而日本CR10为70%,美国CR3 为66%,集中度有待提高。三是药品零售市场规模和数量上发展东西不均衡、城乡不均衡,城乡的销售总量差异在2倍以上,大城市药店的增长也高于城郊区和县级及以下药店的增长。四是药品零售队伍整体水平不高,不仅表现在服务顾客的一线店员整体素质偏低和专业知识背景贫乏上,药师队伍药学服务质量总体也还不高。

诊断市场问题,驱动发展的动力在哪里?

1.政策对市场的牵引力。取消“新开药店距离限制”、“药店分级管理标准”、鼓励和支持医院处方外流等政策将对行业集中度起到加速提升的作用。

2.其他相关组织合作发展的协同力。药师的数量和整体质量还不能满足市场需求,除了期望《药师法》出台、企业吸引药师向零售市场流动外,可以采取在高校设立实训药房、实践基地等方式,实现校企联合定制培养,满足连锁企业发展壮大对员工之需求。

3.继续增强和加大监管力。对重点时期、重点区域、重点环境进行重点检查,不规范的药店必然受到严酷冲击,让所有企业有公平公正的市场环境。

4.大型连锁企业打造品牌力。TOP企业需要继续做大做强,这里不赘述。

5.升级实施差异化经营的竞争力。中小企业的差异化经营,就是形成与行业内其他企业不同的经营方式,有特定的目标市场。

(陈东杰、德先会对本文亦有贡献)

此内容为《医药经济报》融媒体平台原创。未经《医药经济报》授权,不得以任何方式加以使用, 包括转载、摘编、复制或建立镜像。如需获得授权请事前主动联系:020-37886610或020-37886753;yyjjb@21cn.com。